(来源:市场投研资讯)

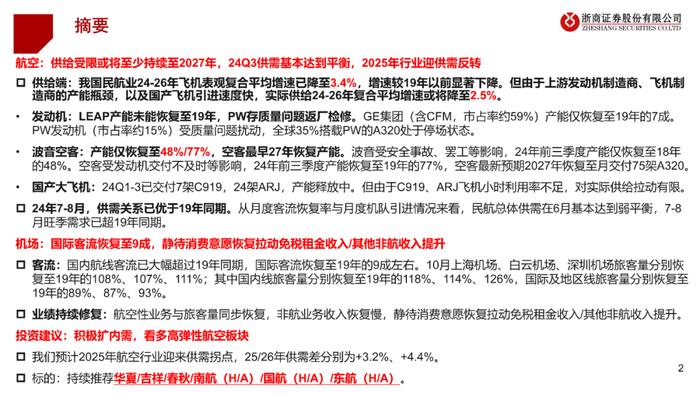

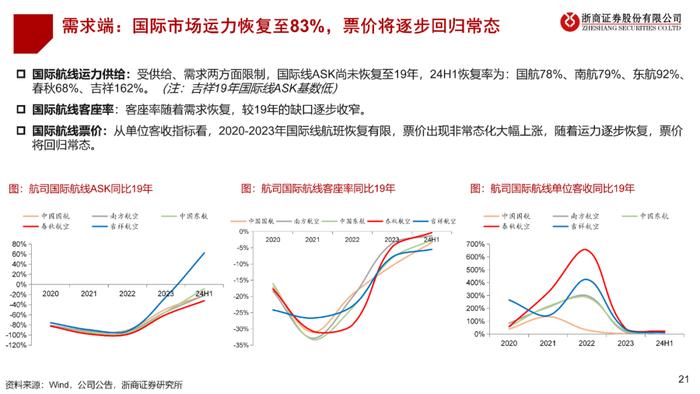

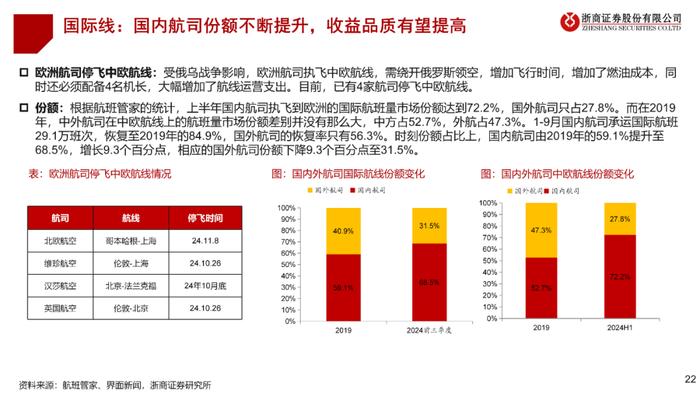

1、航空:供给受限或将至少持续至2027年,24Q3供需基本达到平衡,2025年行业迎供需反转

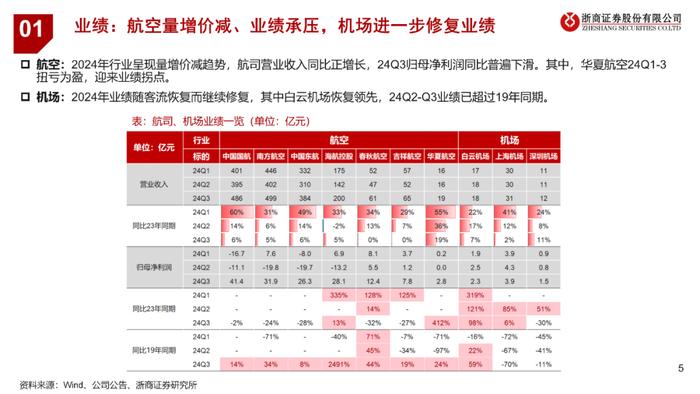

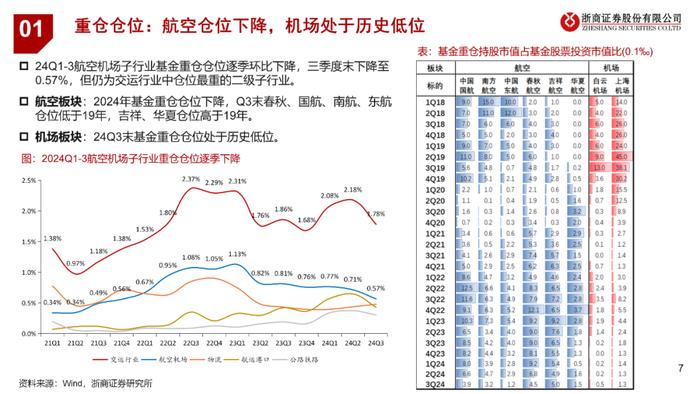

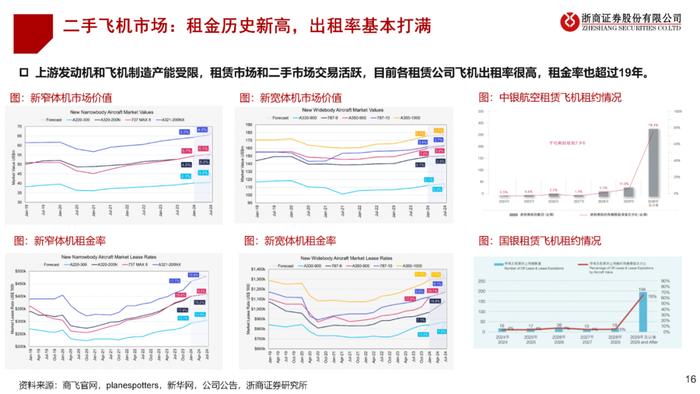

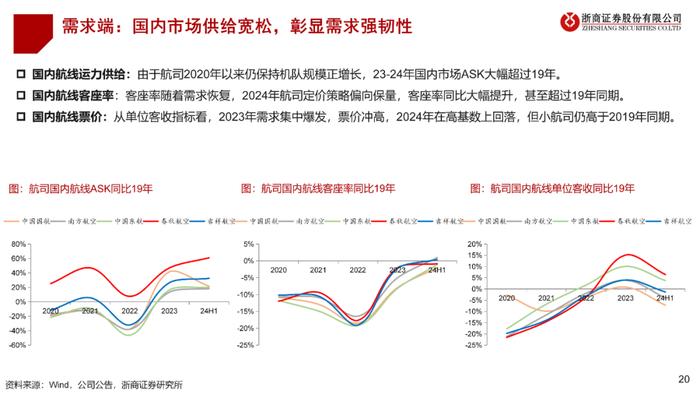

供给端:我国民航业24-26年飞机表观复合平均增速已降至3.4%,增速较19年以前显著下降。但由于上游发动机制造商、飞机制造商的产能瓶颈,以及国产飞机引进速度快,实际供给24-26年复合平均增速或将降至2.5%。

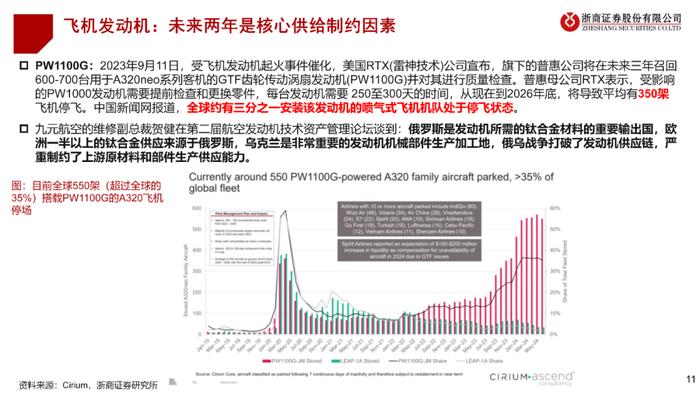

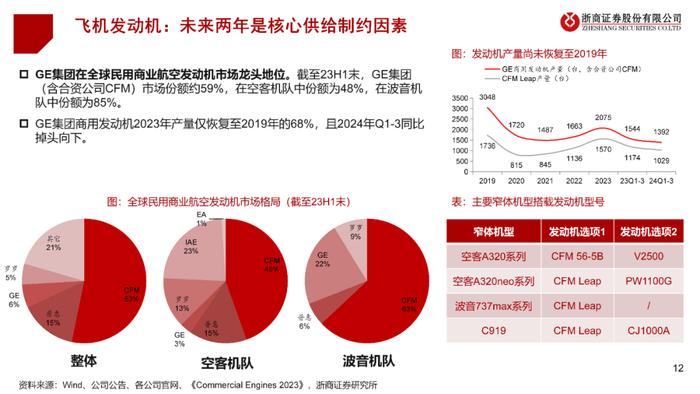

发动机:LEAP产能未能恢复至19年,PW存质量问题返厂检修。GE集团(含CFM,市占率约59%)产能仅恢复至19年的7成。PW发动机(市占率约15%)受质量问题扰动,全球35%搭载PW的A320处于停场状态。

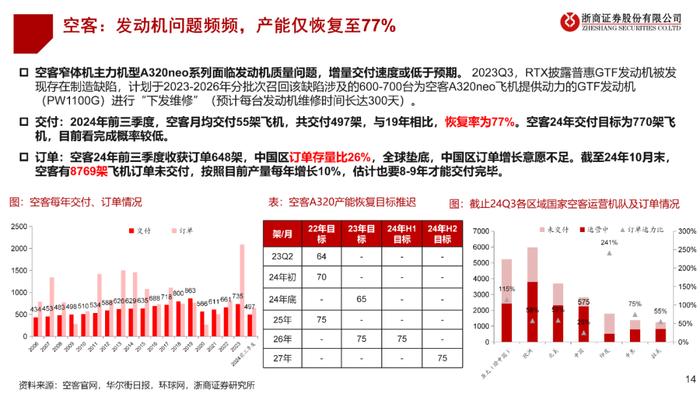

波音空客:产能仅恢复至48%/77%,空客最早27年恢复产能。波音受安全事故、罢工等影响,24年前三季度产能仅恢复至18年的48%。空客受发动机交付不及时等影响,24年前三季度产能恢复至19年的77%,空客最新预期2027年恢复至月交付75架A320。

国产大飞机:24Q1-3已交付7架C919,24架ARJ,产能释放中。但由于C919、ARJ飞机小时利用率不足,对实际供给拉动有限。

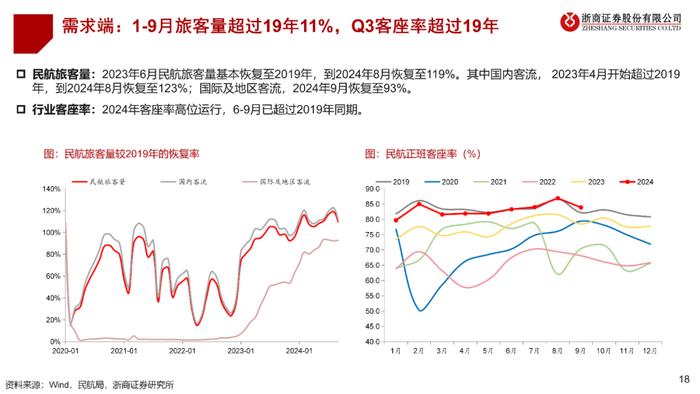

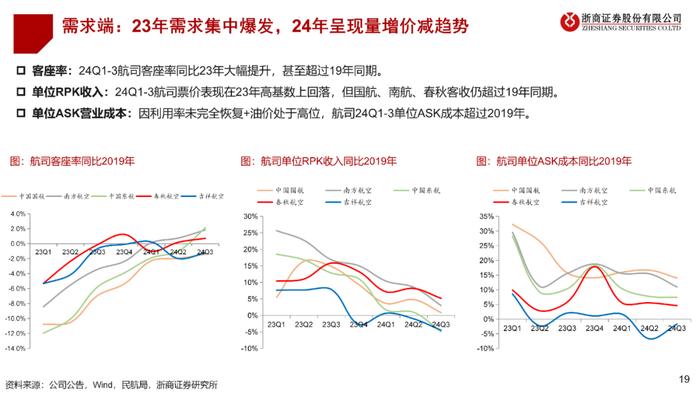

24年7-8月,供需关系已优于19年同期。从月度客流恢复率与月度机队引进情况来看,民航总体供需在6月基本达到弱平衡,7-8月旺季需求已超19年同期。

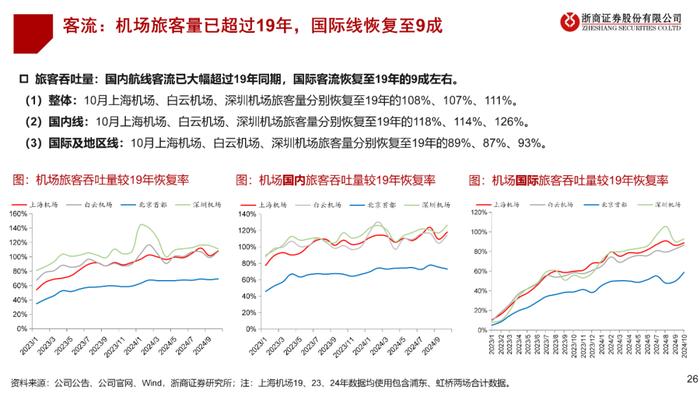

2、机场:国际客流恢复至9成,静待消费意愿恢复拉动免税租金收入/其他非航收入提升

客流:国内航线客流已大幅超过19年同期,国际客流恢复至19年的9成左右。10月上海机场、白云机场、深圳机场旅客量分别恢复至19年的108%、107%、111%;其中国内线旅客量分别恢复至19年的118%、114%、126%,国际及地区线旅客量分别恢复至19年的89%、87%、93%。

业绩持续修复:航空性业务与旅客量同步恢复,非航业务收入恢复慢,静待消费意愿恢复拉动免税租金收入/其他非航收入提升。

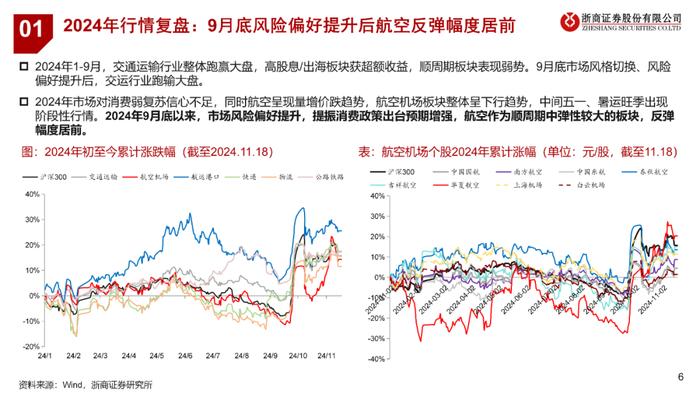

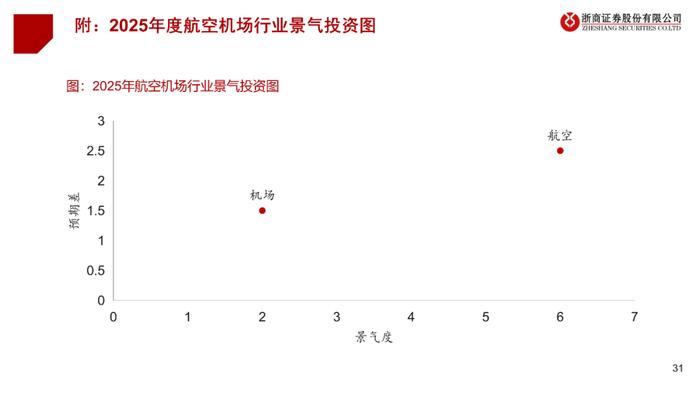

3、投资建议:积极扩内需,看多高弹性航空板块

我们预计2025年航空行业迎来供需拐点,25/26年供需差分别为+3.2%、+4.4%。

标的上看:持续推荐华夏/吉祥/春秋/南航(H/A)/国航(H/A)/东航(H/A)。

固定布局

工具条上设置固定宽高

背景可以设置被包含

可以完美对齐背景图和文字

以及制作自己的模板