出品:新浪财经上市公司研究院

作者:IPO再融资组/郑权

11月25日晚间,浙江环动机器人关节科技股份有限公司(下称“环动科技”)公开了招股书申报稿,拟在科创板IPO并募资14亿元。

值得一提的是,环动科技此次上市还构成A股上市公司双环传动的分拆上市。从环动科技的“巧合节点”设立、实控人等核心管理层低价入股、外部投资者增资拉升估值,一系列的资本运作都很连贯流畅。如果环动科技能成功上市,低价入股的高管的账面财富将增长三十多倍,将诞生不少千万、亿万富翁。

在上市公司双环传动的平台下,环动科技设立后的业绩也如同坐上了火箭,三年增长十倍以上。然而,环动科技IPO还面临较大障碍,对第一大客户构成重大依赖且与行业惯例不符,公司未来的持续经营能力有待检验。

对单一大客户构成重大依赖 不符合行业惯例

招股书显示,环动科技主营业务是机器人关节高精密减速器的研发、设计、生产和销售,主要产品包括RV减速器、精密配件及谐波减速器,其中RV减速器产品收入约占95%。

2021-2023年,环动科技分别实现营业收入0.91亿元、1.69亿元、3.09亿元,同比分别增长249.34%、85.14%、82.86%;分别实现归母净利润0.2亿元、0.5亿元、0.76亿元,同比分别增长246.21%、148.24%、 51.98%。

2020年,环动科技的营收和净利润分别只有0.26亿元、0.06亿元,短短三年间增长了十倍以上,这离不开控股股东双环传动多年来积累的声誉和资源,毕竟环动科技2020年才成立。

环动科技业绩的爆发也离不开大客户。2021-2023年、2024年上半年,环动科技前五大客户收入分别为 0.73亿元、1.43亿元 、2.85亿元和1.06亿元,占当期营业收入的比例分别为79.45%、84.30%、92.12%和79.50%;其中对大客户埃斯顿的销售收入分别为0.12亿元、0.73亿元、1.6亿元和0.71亿元,占比分别为 12.72%、43.07%、51.61%和52.88%。

2023年和2024年上半年,环动科技对第一大客户埃斯顿的销售收入占比都超过了50%,构成对单一客户的重大依赖。

根据证监会2023年颁布的《监管规则适用指引——发行类第5号》,发行人来自单一客户主营业务收入或毛利贡献占比超过50%的,一般认为发行人对该客户存在重大依赖。保荐机构应合理判断发行人是否符合发行条件,督促发行人做好信息披露和风险揭示。

根据上述法规,保荐机构在判断发行人对单一客户构成重大依赖是否符合发行条件时,应考虑是否符合行业惯例、客户集中的原因及合理性、客户是否存在重大不确定性风险、与大客户业务稳定性、可持续性及定价公允性,发行人是否具备独立面向市场获取业务的能力、发行人是否具备持续经营能力等方面。

公开资料显示,环动科技的大客户依赖并非行业惯例,与同行公司相比,环动科技无论是对第一大客户埃斯顿还是前五大客户集中度,都远远高于同行可比公司。

招股书显示,环动科技将绿的谐波、中大力德、中技克美三家公司作为可比同行公司,绿的谐波、中技克美的主要产品为谐波减速器,中大力德的减速器产品中包括部分RV减速器。

2021-2023年,绿的谐波对第一大客户的收入占比分别为13.93%、8.94%、8.92%;中大力德的数据分别为6.59%、7.32%、8.29%;中技克美的数据分别为14.75%、16.87%、20.57%;三家公司的平均值分别为11.76%、11.04%、12.59%,皆远远低于环动科技同期的25.67%、43.07%、51.61%。尤其是2023年,同行三家公司对第一大客户的收入占比均值仅12.59%,还有两家公司的占比是个位数,环动科技的51.61%明显不符合行业惯例。

同时,环动科技对前五大客户的收入占比也明显高于同行。2021-2023年,三家同行公司对前五大客户销售收入占比的均值分别为38.81%、39.61%、43.87%,远远低于环动科技同期的79.45%、84.3%、 92.12%。

环动科技对大客户集中度的解释主要是,埃斯顿作为国内工业机器人领先厂商,连续五年位列中国市场国产品牌出货量第一,其自身收入增长较快,相应带动其对 RV 减速器等关键部件的需求释放,对公司采购规模增加。因此,公司客户结构及集中度受到公司下游市场竞争格局影响,具备商业合理性。

环动科技的解释虽有一定合理性,但要证明其与大客户业务具备稳定性、可持续性,以及没有埃斯顿是否还具备持续经营能力还不够有力。尤其是,埃斯顿今年前三季度还出现亏损,扣非归母净利润为-1.08亿元,较去年同期下降222.85%,由盈转亏。

连环资本运作打造“财富神话” 多名高管低价入股将成亿万富翁

资料显示,环动科技的控股股东是A股上市公司双环传动,双环传动持有环动科技 61.29%的股权。环动科技的科创板IPO之旅,还是双环传动的分拆上市之旅。

今年以来,“A拆A”的情况不容乐观,成功率不足10%,大多数企业都撤回了分拆上市申请,而双环传动却逆势而行。

招股书显示,环动科技成立于2020年5月13日。2019年12月12日,证监会发布《上市公司分拆所属子公司境内上市试点若干规定》 ,明确规定允许“A拆A”。在新规发布后不久,双花传动就出资2000万元,设立全资子公司环动科技。

环动科技及其业务的前身为双环传动机械研究院,研究院核心创始团队于2013年6月组建,而将研究院改为能够IPO的公司,发生在允许“A拆A”新规发布后半年。

在A股上市公司双环传动的平台下,环动科技自成立后营收、净利润皆指数级增长,不仅达到上市标准,而且暴增的净利润可以为高估值、高募资打下基础。

此次IPO,环动科技计划公开发行新股不超过2300万股,不低于发行后公司总股本的25%;计划募资14.08亿元,按照这个估值推算,公司IPO预估值约为56亿元。

值得关注的是,环动科技成立不久,当时业绩虽增长但还未达到上市条件时,双环传动和环动科技的核心管理层低价入股。

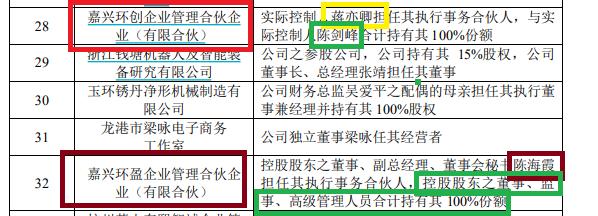

2021年12月,环动科技决定将注册资本由2000万元增至2,850万元;新增注册资本850万元分别由张靖出资285万元;吴长鸿出资220万元;环动科技员工持股平台嘉兴维瀚出资200万元,嘉兴环动出资85万元;双环传动员工持股平台嘉兴环创出资7.7187万元,嘉兴环盈出资18.004 万元,嘉兴环瀚式出资34.2773万元。

其中,张靖是环动科技董事长、总经理,2015年9月至2021年9月担任双环传动董事。吴长鸿是环动科技实际控制人之一、董事,2020年8月至今担任双环传动董事长。

值得关注的是,环动科技的增资,不仅有公司自己的员工持股平台,还有控股股东双环传动的员工持股平台嘉兴环创、嘉兴环盈等。根据我国公司法的立法原理,上市公司双环传动和拟IPO企业环动科技是两个分别独立的法人,为何环动科技的员工持股平台的福利要让双环传动员工去分享?

来源:招股书

招股书显示,双环传动的员工持股平台嘉兴环创穿透后的员工主要有:双环传动实际控制人、董事、副总经理蒋亦卿(持有份额66.68%),另一实际控制人陈剑峰合计持有33.32%份额。嘉兴环盈是由双环传动董事、副总经理、董事会秘书陈海霞担任其执行事务合伙人,双环传动之董事、监事、高级管理人员合计持股100%。

2021年12月,张靖、吴长鸿、双环传动及环动科技持股平台入股环动科技后的估值约为1.6亿元。上问题提到,环动科技IPO预估值约为56亿元,较三年前增长了34倍。

可以说,环动科技IPO成功,不仅是环动科技的持股员工将赚得盆满钵满,控股股东的核心高管也将实现财富增值。以张靖为例,其2021年入股环动科技时的成本是1,573.2万元,IPO预估值约41450万元,账面财富约增值了4个亿,成为亿万富翁。

招股书显示,陈菊花及其三名女婿吴长鸿、蒋亦卿、陈剑峰合计持有和控制环动科技67.27%的股权,为环动科技实际控制人。上文提到,三名女婿实控人吴长鸿、蒋亦卿、陈剑峰在环动科技成立初期低价入股,待公司上市后也能赚得盘慢钵满。

除了环动科技和双环传动外,外部增资股东也将赚得盆满钵满。2023年1月,环动科技第二次增资,转型升级基金、先进制造基金等7家机构增资金额共计29,000万元,认缴环动有限新增注册资本413.25万元。此次增资后,环动科技的估值约为22.9亿元,较一年多前增长了约13倍,大幅抬高了公司估值。不过这7家投资者待IPO后也可以实现财富翻倍,毕竟环动科技IPO预估值高达56亿元。