华大基因在11月25日晚间发布了一则重要公告,宣布公司控股股东华大控股的股权结构经历了一轮调整。根据公告内容,华大基因实际控制人汪建通过其全资控股的公司,完成了对自然人王俊持有的华大控股10.5%股份的全数收购。随着这次上层股权的调整,汪建个人在华大基因的持股比例增加至35.75%。

此外,华大基因还透露了控股股东华大控股计划减持公司股份的消息。华大控股计划采用大宗交易的方式,在公告发布后的15个交易日之后的3个月内,减持不超过公司总股本2%的股份。公告中提到的减持原因主要是为了满足控股股东上层股权结构调整的资金需求。

如果华大控股成功减持2%的股份,那么在维持当前总股本不变的基础上,通过直接和间接持股计算,公司实际控制人汪建的持股比例预计将降至33.83%。尽管如此,这一比例仍比华大控股上层股权变动前的持股比例高出1.93%。这一系列的股权运作实际表现为核心股东增持,强化了实控人的掌控力度,同时也为市场释放了关于公司未来治理结构和战略方向的信号。

毕竟实控人汪建在2017年上市仪式上曾明确承诺:在至少五年的时间里,他个人不会减持公司上市前持有的股票。如今,五年的期限已经过去,汪建依然坚守着他的诺言。

图中人物系 华大基因实控人 汪建

回顾历史,汪建在20世纪90年代投身于“人类基因组计划”,赢得了“基因教父”的美誉。1999年,他与团队在北京成立了华大基因。特别是在非典期间,汪建领导的华大团队迅速破译了SARS病毒的全基因组序列,并率先开发出诊断试剂盒,这一成就使得华大基因名声大噪,成为全球首个公布SARS诊断试剂盒的机构。直到2017年,备受瞩目的华大基因在创业板上市,四个月后,公司市值一举突破千亿大关,汪建再次成为公众焦点。

除了汪建之外,华大基因的其他高层也展现出对公司的信心。总经理赵立见、副总经理兼董秘徐茜、副总经理兼财务总监王玉珏等高管在今年8月28日至11月20日期间共进行了19次增持,累计增持股份数量达到17.86万股,参考市值约为664.5万元。

表1 华大基因2024.8.28-2024.11.20高管增持情况汇总

数据来源:wind,大消费之家

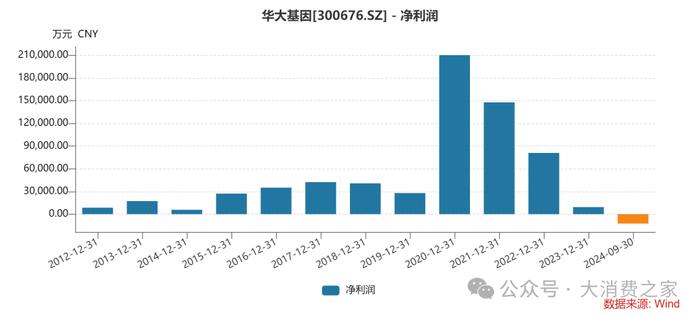

净利润首亏、专利申请数量锐减

今年三季度,华大基因迎来了自2012年以来的“首亏”。根据其2024年三季度业绩报告,今年前三季度,华大基因实现营业收入28.26亿元,同比下降10.10%;归母净利润-1.24亿元,同比下降276.49%。第三季度营业收入9.54亿元,同比下降10.93%;归母净利润-1.42亿元,同比下降792.32%。

图1 华大基因历年来净利润情况

从业务板块来看,华大基因旗下五大业务中,生育健康和肿瘤与慢病防控两大板块呈现上升态势,分别录得3.7%和14.1%的同比增长。然而,多组学与合成业务和精准医学检测综合解决方案业务分别下降8.1%和4.2%。尤其值得注意的是,感染防控业务受挫严重,同比下降高达85.4%。

回顾过往,2020年疫情期间华大基因的利润曾大幅增长,但随着新冠影响逐渐消退,公司业绩自2021年开始出现直线下滑趋势,这一变化正好与总经理赵立见上任的时间节点相吻合。

华大基因在中国基因行业内享有“黄埔军校”的美誉,众多业界知名企业均由其离职人员创办。然而,与华大基因形成鲜明对比的是,其中一家“华小”—诺禾致源在2024年三季度交出了一份亮眼的成绩单,根据其2024年三季度报,诺禾致源前三季度营收15.19亿元,同比上升6.3%;归母净利润1.34亿元,同比上升7.33%;扣非净利润1.12亿元,同比上升7.26%。这表明,华大基因业绩的下滑不仅仅是行业周期性波动的结果,更需要从自身经营策略和业务结构中寻找问题根源。

截至2024年9月30日,华大基因的应收账款高达18.29亿元,占2023年全年营收的42%。导致今年三季度的信用减值损失就高达1.05亿元,拖累了净利润。华大基因也表示:“受宏观经济以及部分地区政府财政资金紧张影响,预计未来部分政府客户平均账期会有所延长。”

华大基因的研发支出一直以来也被市场诟病,虽然今年前三季度研发支出3.98亿元,同比增加了2.6%,但仅占当期销售费用的60%。根据天眼查显示,华大基因申请专利数量自2021年开始直线下滑,2022年还有28项专利,2023年就直接下滑到11项,2024年则仅存三项,且都处于实质审查阶段,也就是说前三季度投入的研发费用并未产生实际的技术成果,研发转化率堪忧。

图2 华大基因历年来专利情况