年入上百亿,海尔旗下独角兽终止IPO

分类:股票

来源:投中网

发布时间:2024-11-13

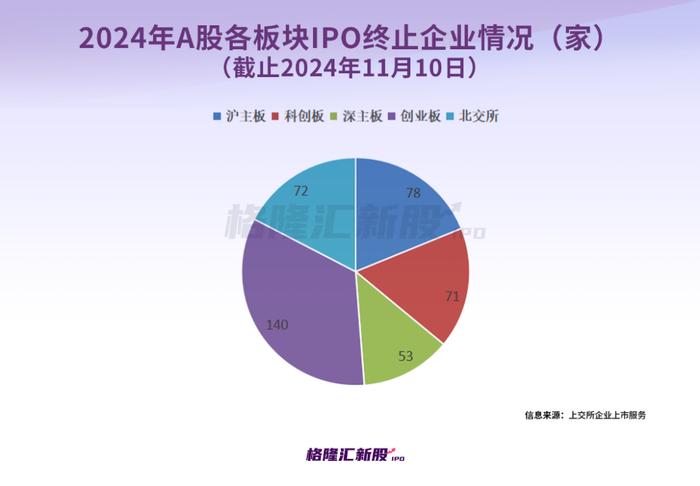

今年A股IPO终止企业已达400多家,远超2023年全年的286家。

格隆汇获悉,近期,日日顺供应链科技股份有限公司(简称“日日顺”)的创业板IPO因主动撤回而终止了。作为海尔集团旗下的物流独角兽,日日顺早已年入超百亿,还上榜了胡润百富发布的《2023全球独角兽榜》,位列374位,估值高达185亿元。日日顺在2021年5月递交招股书,经历过问询,并在2023年5月过会了,但最终依然铩羽而归。

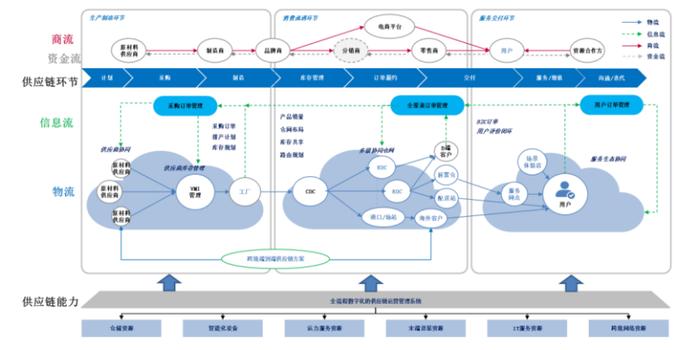

日日顺原本计划募资27.71亿元,用于智能物流中心项目、仓储设备智能化项目、物流信息系统数字化和智能化建设项目、最后一公里网络触点建设项目、自营运力提升项目。如今,一切戛然而止。值得注意的是,就在日日顺撤回IPO的当天,海尔集团旗下的上市公司海尔智家发公告称,拟通过受托表决权的方式,实现对日日顺的控制,并纳入海尔智家合并报表范围。创立于1984年的海尔集团布局智慧住居、大健康和产业互联网三大板块,其创始人张瑞敏是个传奇人物,他创业30多年,带领海尔从一家濒临倒闭的集体小厂成长为享誉世界的知名家电品牌。海尔集团旗下除了海尔智家之外,还拥有海尔电器、海尔生物、众淼控股等多家上市企业。其中,众淼控股今年8月港股上市的时候,发哥还写过,详见《做保险代理业务年入上亿,“海尔系”又收获一家上市公司》,今天就来介绍下日日顺。海尔集团旗下物流独角兽终止IPO,“回归”海尔智家日日顺的发展历史可追溯至2000年,当时海尔集团和海尔国际贸易共同出资设立日日顺前身青岛海尔物流储运。截至2022年末,日日顺上海持有日日顺56.4009%的股份,为其控股股东;海尔集团间接控制日日顺上海,为日日顺的实际控制人。同时,Partner Century(程达控股有限公司)、淘宝控股分别持有日日顺16.68%和12.37%的股份。据海尔智家在2024年10月29日发布的公告,海尔智家全资子公司贯美(上海)企业管理有限公司与关联方冰戟(上海)企业管理有限公司签署《表决权委托协议》,冰戟公司将其持有的优瑾(上海)企业管理有限公司55%股权对应表决权不可撤销地委托贯美公司行使。事项完成后,贯美公司将实际控制优瑾公司100%表决权比例,优瑾公司及其控制的日日顺上海、日日顺及其控股子公司将被纳入海尔智家的合并报表范围。海尔智家成立于1984年,总部位于山东青岛,主营电冰箱、洗衣机、空调、厨电等产品。海尔智家于1993年在沪主板上市,又在2020年登陆港交所。而日日顺为供应链管理解决方案及场景物流服务提供商,多行业客户提供定制化的供应链解决方案,实现供应链各流程之间的高效协同以及产品及服务的精准交付,提升全流程库存及资金周转效率,以此满足客户对于物流、信息流、商流及资金流的规划及优化目标。据罗戈研究的报告,按照 2020 年的收入,日日顺为中国第三大端到端供应链管理服务提供商。

日日顺原本计划募资27.71亿元,用于智能物流中心项目、仓储设备智能化项目、物流信息系统数字化和智能化建设项目、最后一公里网络触点建设项目、自营运力提升项目。如今,一切戛然而止。值得注意的是,就在日日顺撤回IPO的当天,海尔集团旗下的上市公司海尔智家发公告称,拟通过受托表决权的方式,实现对日日顺的控制,并纳入海尔智家合并报表范围。创立于1984年的海尔集团布局智慧住居、大健康和产业互联网三大板块,其创始人张瑞敏是个传奇人物,他创业30多年,带领海尔从一家濒临倒闭的集体小厂成长为享誉世界的知名家电品牌。海尔集团旗下除了海尔智家之外,还拥有海尔电器、海尔生物、众淼控股等多家上市企业。其中,众淼控股今年8月港股上市的时候,发哥还写过,详见《做保险代理业务年入上亿,“海尔系”又收获一家上市公司》,今天就来介绍下日日顺。海尔集团旗下物流独角兽终止IPO,“回归”海尔智家日日顺的发展历史可追溯至2000年,当时海尔集团和海尔国际贸易共同出资设立日日顺前身青岛海尔物流储运。截至2022年末,日日顺上海持有日日顺56.4009%的股份,为其控股股东;海尔集团间接控制日日顺上海,为日日顺的实际控制人。同时,Partner Century(程达控股有限公司)、淘宝控股分别持有日日顺16.68%和12.37%的股份。据海尔智家在2024年10月29日发布的公告,海尔智家全资子公司贯美(上海)企业管理有限公司与关联方冰戟(上海)企业管理有限公司签署《表决权委托协议》,冰戟公司将其持有的优瑾(上海)企业管理有限公司55%股权对应表决权不可撤销地委托贯美公司行使。事项完成后,贯美公司将实际控制优瑾公司100%表决权比例,优瑾公司及其控制的日日顺上海、日日顺及其控股子公司将被纳入海尔智家的合并报表范围。海尔智家成立于1984年,总部位于山东青岛,主营电冰箱、洗衣机、空调、厨电等产品。海尔智家于1993年在沪主板上市,又在2020年登陆港交所。而日日顺为供应链管理解决方案及场景物流服务提供商,多行业客户提供定制化的供应链解决方案,实现供应链各流程之间的高效协同以及产品及服务的精准交付,提升全流程库存及资金周转效率,以此满足客户对于物流、信息流、商流及资金流的规划及优化目标。据罗戈研究的报告,按照 2020 年的收入,日日顺为中国第三大端到端供应链管理服务提供商。

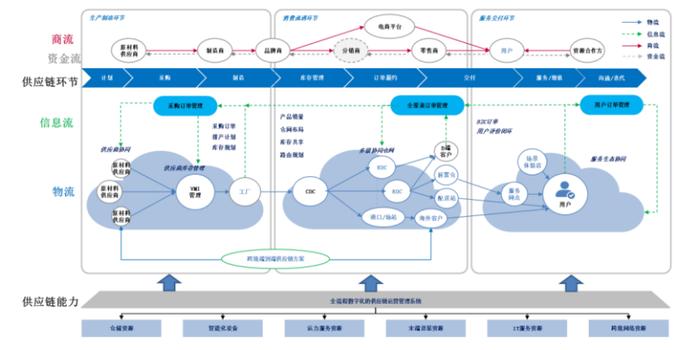

公司主营业务,图片来源:日日顺招股书

公司主营业务,图片来源:日日顺招股书 在此基础上,日日顺还打造出包括空运、海运、铁路及多式联运在内的物流服务能力,以解决客户在全球业务拓展的过程中对于跨境供应链管理及运输服务的需求。2020年至2022年,供应链管理服务为日日顺贡献了70%以上的营收,其中消费供应链服务的营收占比超过60%,是其重要收入来源。

公司营业收入的主要构成情况,图片来源:招股书

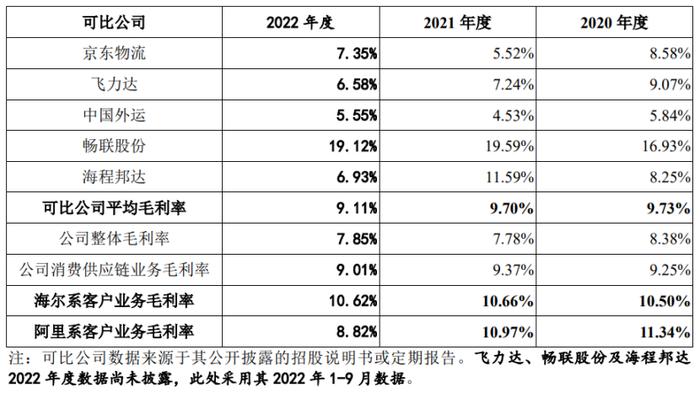

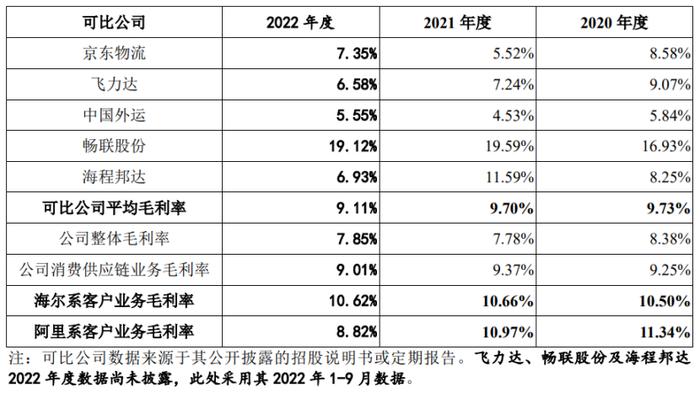

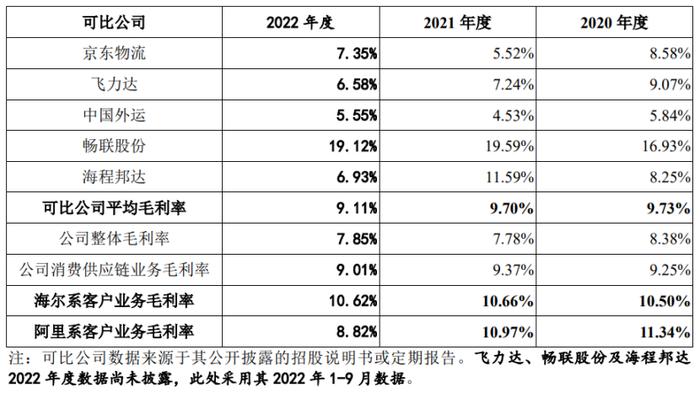

公司营业收入的主要构成情况,图片来源:招股书 报告期内,日日顺的整体毛利率分别为8.38%、7.78%、7.85%,低于可比公司平均毛利率。但其来自海尔系及阿里系客户业务的毛利率明显高于公司整体毛利率。

海尔系客户、阿里系客户的毛利率变动以及与同行业毛利率对比,图片来源:招股书

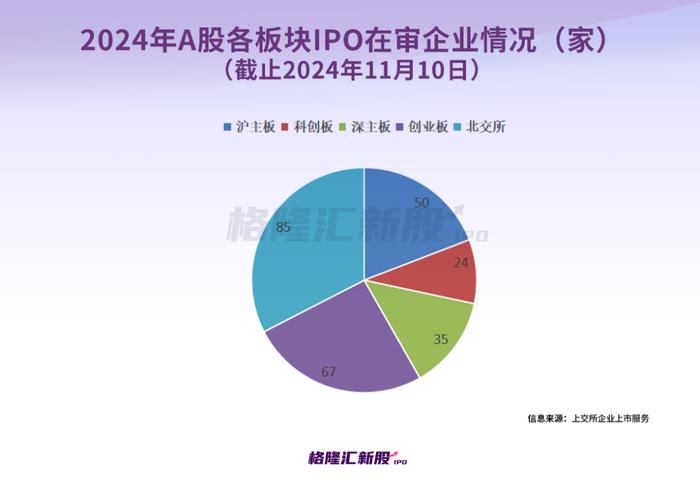

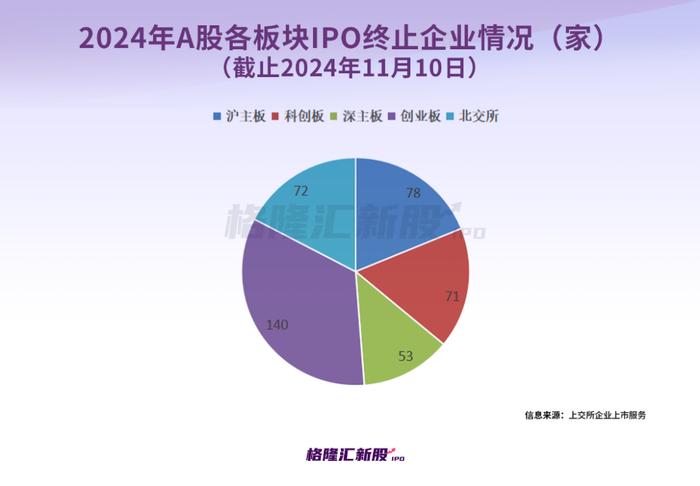

海尔系客户、阿里系客户的毛利率变动以及与同行业毛利率对比,图片来源:招股书 在2023年上会审核时,日日顺的关联交易问题就遭到问询。其实,日日顺的关联交易占比较高、客户集中度较高的问题一直饱受诟病。招股书显示,2020年至2022年,日日顺来自前五大客户的收入占公司当年度营业收入的比例超过50%,其中来自关联方海尔系客户的收入占比在30%以上,占比较大。此外,由于日日顺主要采用轻资产的运营模式,运力、服务资源主要通过向第三方采购获得,但在第三方采购模式下,可能存在第三方供应商服务延误、损毁或丢失承运物品等不能提供合格服务的情形导致客户索赔,从而影响公司声誉。2024年前三季度,海尔智家实现营收2029.71亿元,同比增长2.17%;归属于上市公司股东的净利润约151.54亿元,同比增加15.27%。并表日日顺后,海尔智家的业绩表现值得期待。今年A股已有400多家公司终止IPO作为一家递表三年多且已经过会的独角兽企业,日日顺的IPO终止令人叹惋,但在如今监管趋严的背景下,IPO终止的企业非常多。今年A股IPO终止企业已达400多家,远超2023年全年的286家。据上交所企业上市服务,截至11月10日,2024年已公布终止审查(包括撤材料、否决、终止注册)企业414家。其中,沪主板78家,科创板71家,深主板53家,创业板140家,北交所72家。

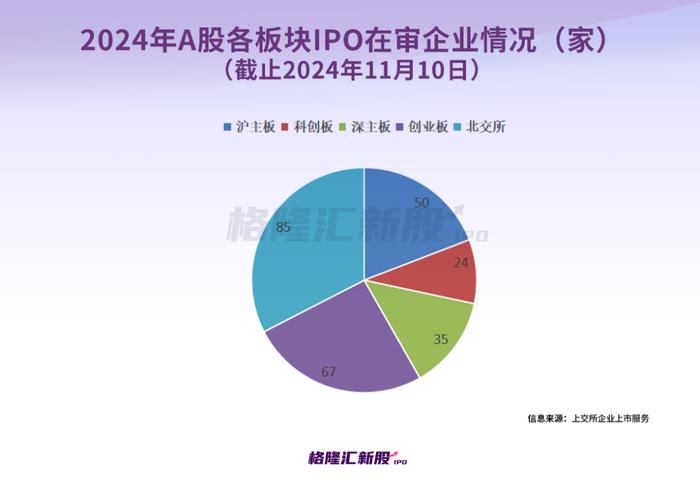

在大批企业终止IPO的同时,今年A股新增申报企业却很少,截止11月10日仅37家(其中有34家冲击北交所),远不及2023年(新增313家A股IPO申报企业)热闹。在此背景下,今年A股的IPO排队企业数量也急速萎缩。截至11月10日,A股各板块在审企业减少至261家。其中沪主板50家,科创板24家,深主板35家,创业板67家,北交所85家。

在大批企业终止IPO的同时,今年A股新增申报企业却很少,截止11月10日仅37家(其中有34家冲击北交所),远不及2023年(新增313家A股IPO申报企业)热闹。在此背景下,今年A股的IPO排队企业数量也急速萎缩。截至11月10日,A股各板块在审企业减少至261家。其中沪主板50家,科创板24家,深主板35家,创业板67家,北交所85家。

在放缓IPO节奏、监管趋严的大环境下,企业想要在A股上市难度明显加大。4月12日发布的《关于加强监管防范风险推动资本市场高质量发展的若干意见》就指出,提高主板、创业板上市标准,完善科创板科创属性评价标准。提高发行上市辅导质效,扩大对在审企业及相关中介机构现场检查覆盖面。明确上市时要披露分红政策,并将上市前突击“清仓式”分红等情形纳入发行上市负面清单。从严监管分拆上市,严格再融资审核把关。在此背景下,许多由于业绩下滑,不符合注册制下的上市要求,或因申报板块上市门槛提升、存在上市前突击“清仓式”分红、中介机构被处罚等情形的企业纷纷撤回A股IPO。对于企业而言,监管严把发行上市准入关之后,A股上市融资的难度加大了,但同时也有助于提高上市公司质量,通过严格的审核和监管,筛选出真正具有发展潜力和创新能力的企业,从而为投资者提供更优质的投资选择,降低市场整体风险。

在放缓IPO节奏、监管趋严的大环境下,企业想要在A股上市难度明显加大。4月12日发布的《关于加强监管防范风险推动资本市场高质量发展的若干意见》就指出,提高主板、创业板上市标准,完善科创板科创属性评价标准。提高发行上市辅导质效,扩大对在审企业及相关中介机构现场检查覆盖面。明确上市时要披露分红政策,并将上市前突击“清仓式”分红等情形纳入发行上市负面清单。从严监管分拆上市,严格再融资审核把关。在此背景下,许多由于业绩下滑,不符合注册制下的上市要求,或因申报板块上市门槛提升、存在上市前突击“清仓式”分红、中介机构被处罚等情形的企业纷纷撤回A股IPO。对于企业而言,监管严把发行上市准入关之后,A股上市融资的难度加大了,但同时也有助于提高上市公司质量,通过严格的审核和监管,筛选出真正具有发展潜力和创新能力的企业,从而为投资者提供更优质的投资选择,降低市场整体风险。